私募基金管理人在開展業(yè)務(wù)時,其核心工作流程主要圍繞“產(chǎn)品設(shè)立”與“投資管理”兩大主線展開,二者緊密銜接,共同構(gòu)成公司運營的閉環(huán)。對于采取自主管理模式的私募公司而言,建立一套規(guī)范、高效、合規(guī)的流程體系是保障業(yè)務(wù)穩(wěn)健運行、控制風險、實現(xiàn)投資目標的基礎(chǔ)。以下將詳細解析私募公司產(chǎn)品設(shè)立的完整流程及自主管理項目的投資管理全流程。

一、 產(chǎn)品設(shè)立流程

私募產(chǎn)品的設(shè)立是一個涉及多部門協(xié)作、嚴格遵循監(jiān)管規(guī)定的系統(tǒng)性工程,主要步驟如下:

- 前期策劃與可行性分析

- 策略與產(chǎn)品設(shè)計:投資決策委員會或投研團隊基于市場研判和自身能力圈,確定擬發(fā)行產(chǎn)品的投資策略(如股票多頭、量化中性、CTA、債券策略等)、投資范圍、風險收益特征。

- 目標客戶與市場定位:明確產(chǎn)品的目標投資者類型(如機構(gòu)客戶、高凈值個人)及市場定位。

- 合規(guī)性評估:合規(guī)風控部門對產(chǎn)品方案的合規(guī)性進行初步評估,確保符合《私募投資基金監(jiān)督管理暫行辦法》及相關(guān)自律規(guī)則的要求。

- 文件起草與定稿

- 核心文件編制:由公司產(chǎn)品部或運營部牽頭,在法律顧問的協(xié)助下,起草《基金合同》、《募集說明書》、《風險揭示書》等核心法律文件。這些文件需詳細約定基金的結(jié)構(gòu)、運作方式、當事人權(quán)利義務(wù)、費用、投資范圍與限制等。

- 內(nèi)部審議:文件草案提交公司內(nèi)部產(chǎn)品評審會或投資決策委員會審議通過。

- 募集與備案準備

- 確定募集渠道:選擇自行募集或委托有資質(zhì)的銷售機構(gòu)進行募集。

- 投資者適當性管理:對潛在投資者進行風險測評,確保其符合合格投資者標準,并將適當?shù)漠a(chǎn)品銷售給適當?shù)耐顿Y者。

- 備案材料準備:在中國證券投資基金業(yè)協(xié)會資產(chǎn)管理業(yè)務(wù)綜合報送平臺準備并上傳備案所需材料,包括備案承諾函、基金合同、實繳出資證明、投資者名錄等。

- 基金備案與成立

- 提交備案:在募集完畢后20個工作日內(nèi),通過AMBERS系統(tǒng)向基金業(yè)協(xié)會提交備案申請。

- 協(xié)會反饋與整改:根據(jù)協(xié)會的反饋意見,及時補充或修改材料。

- 獲取備案證明:獲得協(xié)會的備案通過證明后,基金正式依法成立。

- 開立賬戶:為基金開立資金托管賬戶、證券賬戶、期貨賬戶等,確保資產(chǎn)獨立、安全。

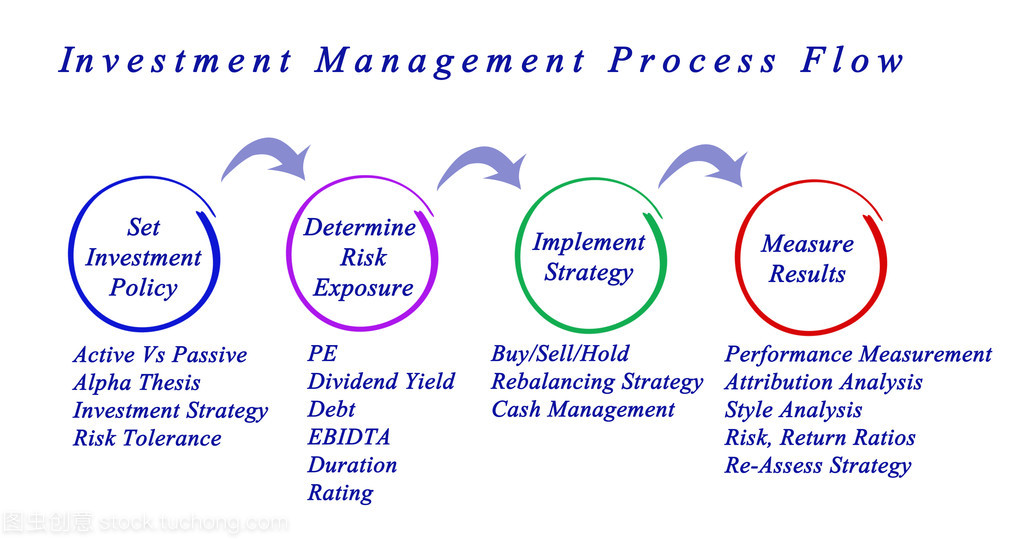

二、 自主管理項目投資管理流程

產(chǎn)品成立后,即進入核心的“投資管理”階段。自主管理意味著管理人獨立完成從研究到?jīng)Q策再到交易執(zhí)行的全過程。

- 宏觀研究與市場分析

- 投研團隊持續(xù)跟蹤宏觀經(jīng)濟數(shù)據(jù)、政策動向、市場情緒,為資產(chǎn)配置提供頂層指引。

- 投研與標的開發(fā)

- 行業(yè)與公司研究:分析師深入特定行業(yè),進行基本面、估值、競爭力分析,挖掘潛在投資標的。對于量化策略,則側(cè)重于因子研究、模型開發(fā)與回測。

- 投資建議書:研究員形成詳實的投資建議報告,提交投資決策委員會。

- 投資決策

- 投決會審議:投資決策委員會定期或不定期召開會議,對研究員提交的投資建議進行充分討論和質(zhì)詢,評估其是否符合基金合同約定及投資策略,并投票做出是否納入投資組合的最終決策。這是風險控制的關(guān)鍵環(huán)節(jié)。

- 交易執(zhí)行

- 制定交易計劃:基金經(jīng)理或交易員根據(jù)投決會的決議,制定具體的交易指令,包括買賣標的、數(shù)量、價格區(qū)間等。

- 合規(guī)風控審核:交易指令在執(zhí)行前需通過風控系統(tǒng)的合規(guī)性檢查(如是否觸及禁止交易清單、持倉比例限制等)。

- 高效執(zhí)行:交易員在市場上執(zhí)行指令,力求以最優(yōu)條件完成交易,并做好記錄。

- 投后管理與風險監(jiān)控

- 持續(xù)跟蹤:研究員和基金經(jīng)理對已持倉標的進行持續(xù)跟蹤,關(guān)注其基本面變化、輿情等,判斷是否需要調(diào)整。

- 動態(tài)風險監(jiān)控:風控部門通過風險管理系統(tǒng),實時監(jiān)控投資組合的整體風險暴露(如波動率、回撤、行業(yè)集中度、VaR等),確保其在預(yù)設(shè)的風險額度之內(nèi)。

- 定期報告:向投資者定期披露基金凈值、運作報告等重要信息。

- 退出與績效評估

- 退出決策:根據(jù)既定的止盈止損紀律、標的基本面惡化或找到更好的替代標的等原因,由基金經(jīng)理提議并經(jīng)一定程序決策后執(zhí)行退出交易。

- 績效歸因分析:定期對投資組合的收益進行歸因分析,區(qū)分資產(chǎn)配置、標的選擇、交易時機等貢獻,評估投資策略的有效性,并反饋優(yōu)化投研流程。

三、 流程的核心:合規(guī)與風控貫穿始終

無論是產(chǎn)品設(shè)立還是投資管理,合規(guī)風控都不是獨立的環(huán)節(jié),而是貫穿始終的“生命線”。在產(chǎn)品設(shè)計階段需嵌入風控條款;在募集階段嚴格落實適當性;在投資決策前進行合規(guī)篩查;在交易執(zhí)行中設(shè)置風控閾值;在投后持續(xù)進行監(jiān)測與報告。

一套清晰的私募產(chǎn)品設(shè)立流程是業(yè)務(wù)的起點,而一個嚴謹、閉環(huán)的自主管理投資流程則是實現(xiàn)長期穩(wěn)健回報的保障。二者相輔相成,共同構(gòu)成了私募基金管理人的核心專業(yè)能力和市場競爭力的基礎(chǔ)。